GeldBlog - Amerikaanse banken krijgen het nog zwaarder

De regionale banken in de VS hebben een bewogen periode achter zich. Het vooruitzicht is echter niet veel beter.

Zo heeft de FDIC deze week geëist dat regionale banken hun kapitaal lang in plaats van kort moeten aantrekken. Zoals eerder beschreven op dit blog, spelen alle banken aan asset liability mismatch (ALM) spel, waarbij de bank kort lopend geld aantrekt (tegen een lage rente) en dan lang uitzet tegen een hogere rente. Het verschil pakt de bank dan als winst. Dit is allemaal prima tot het moment waarop dit niet meer het geval is.

Normaal gebeurt dit wanneer het vertrouwen in een bank plotsklaps verdampt; dan halen de spaarders hun geld weg (bankrun) en kan de bank klappen. Maar de afgelopen tijd had het meer te doen met het monetaire beleid van de Amerikaanse centrale bank. Zo verhoogde de Fed de beleidsrente flink en allerlei financiële instrumenten reageerden daar dan ook op. Zo konden gewone Amerikanen zomaar 5% per jaar krijgen op kortlopende staatsschulden (direct of indirect via een Money Market Fund bijvoorbeeld), terwijl de bank maar op 1% bleef steken.

Nu zou men normaal verwachten dat de banken dan de rente op hun spaarrekeningen verhogen om klanten te weerhouden hun geld op te nemen, maar dat konden velen van hen niet (of niet genoeg). Ze hadden namelijk langlopende staatsobligaties gekocht met de spaartegoeden van hun klanten. Door de rentestijgingen zijn de prijzen van die staatsobligaties flink gedaald. Geen ramp, als de bank ze kan aanhouden tot aan de einde van de looptijd (dan worden de staatsobligaties in geheel afgelost en krijgt de bank het volledig geïnvesteerde bedrag terug), maar wel problematisch als de bank deze tussentijds moet verkopen (tegen de nu veel lagere prijs) omdat spaarders hun geld nu plots opnemen.

Wat er dus gebeurde was een vlucht van deposito’s van laag renderende spaarrekeningen bij lokale banken, naar andere instrumenten/entiteiten waar een hogere rente werd aangeboden. De situatie lijkt nu, met behulp van allerlei noodprogramma’s, gestabiliseerd, maar de vraag is of dit het begin is van een verbetering of een pauze op weg naar meer ellende...

De toezichthouder, FDIC, had er strakker op moeten zitten de afgelopen jaren. Ze probeert dat nu deze week plotsklaps te willen rechtzetten, terwijl de regionale banken al in zwaar weer zitten. Zo moeten de regionale banken meer langlopend kapitaal aantrekken in plaats van kortlopend (zoals spaartegoeden). Klinkt logisch en is het ook, maar dit is niet zonder consequenties. Zo wordt het aantrekken van kapitaal duurder voor deze banken; iets wat de winstgevendheid, die al erg onder druk lag, niet ten goede zal komen.

Deze beleidswijziging van de toezichthouder komt dus hoogst ongelegen. Zo zijn deze banken, naast hun depositoproblemen, ook nog in allerlei andere problemen verwikkeld. Bijvoorbeeld, de regionale banken hebben een zeer grote blootstelling aan commercieel vastgoedleningen. Dit terwijl deze markt nu zwaar onder vuur is komen te liggen (Morgan Stanley verwacht prijsdalingen van 40%!); wederom door de snel gestegen rente (en de work-from-home trend).

Dit is geen groot probleem zolang er niet geherfinancierd moet worden. Maar kijkende naar het aflossingsschema, gaat die ballon niet op; er staan grote bedragen op de lijst die binnenkort geherfinancierd moeten worden. De verwachting is dat vele vastgoedpartijen geen financiering meer aan kunnen trekken of dat de financiering gewoonweg te duur zal zijn door de flink gestegen rente (mede ingegeven door de voornoemde aangescherpte kapitaalseisen voor de regionale banken). Dit alles leidt tot hogere faillissementen en dus zullen de regionale banken enorme afschrijvingen moeten te doen. Iets wat het eigen vermogen verder zal aantasten en wellicht zelfs tot een vertrouwenscrisis (en dus bankrun) kan leiden.

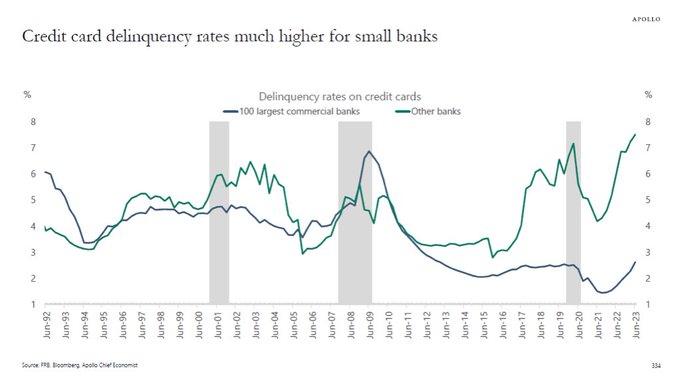

Daarnaast hebben deze banken ook nog een blootstelling aan credit card schulden en deze zijn nu ook aan het verzuren (klanten lopen achter op aflossingen/rentebetalingen) en doen dat overigens een stuk sneller dan bij de grote banken. Vergeet daarbij niet dat de corona-steunmaatregelen per begin oktober worden stopgezet in de VS; iets dat de verzuring zal doen verbreden en versnellen.

Deze verzuring geldt ook voor de autoleningen, die samen met credit card schulden op het doorwaterende niveau van $ 2,6 biljoen (!) staan in de VS. Daarnaast zijn ook de andere consumentenleningen aan het verzuren, terwijl de spaarpotten zijn leeg getrokken.

Al met al, lijken de regionale banken in een existentiële crisis te zijn beland met de potentie om een credit crunch te veroorzaken. Iets wat op termijn toch echt wel zal moeten leiden tot een recessie in de VS. Echter, economen denken nu bijna allemaal dat een recessie vermeden kan worden en dat er een zogenaamde soft landing in het verschiet ligt. Wellicht verstandig als ze die lokale banken en de verzurende leningen nog eens onder de loep nemen…

Reaguursels

Dit wil je ook lezen

Moordenaar Charlie Kirk nog steeds voortvluchtig, Trump wijst naar demonisering door extreemlinks

The morning after en the mourning after