Monetair beleid en ploffende banken, deel II

Wegens actuele ontwikkelingen in de bancaire sector is GeldBlog weer wat eerder

Vorige week eindigde de column met het eens zo grote Credit Suisse en wat deze bank te wachten stond en wat het effect van ploffende banken is en zal zijn op het beleid van centrale banken. Wel, sinds die publicatie is er veel gebeurd...

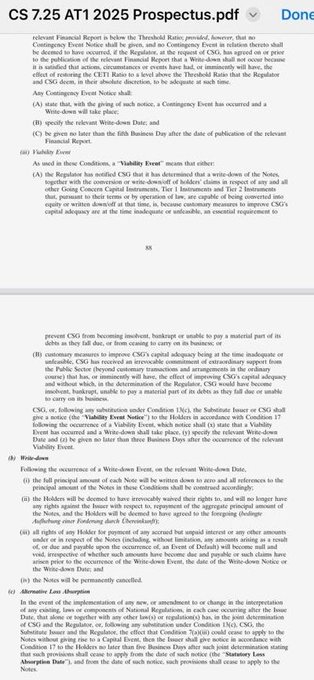

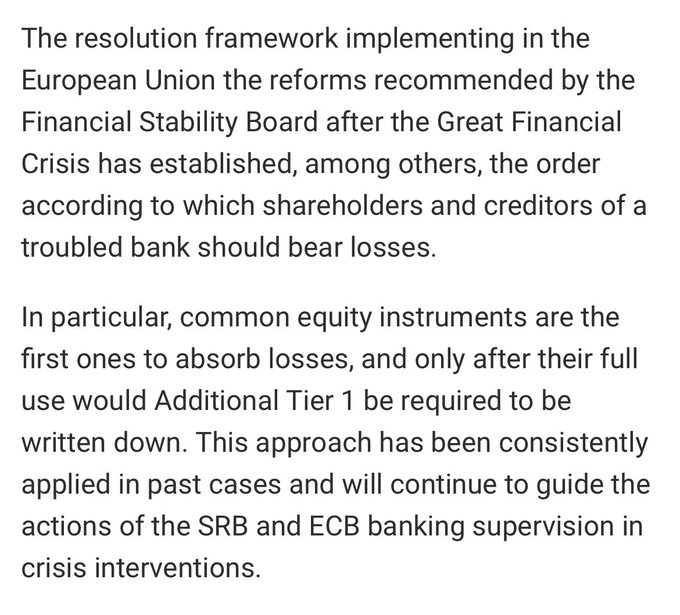

Zo bleek de liquiditeitsnoodlijn niet afdoende om Credit Suisse te redden. Daarom heeft de Zwitserse centrale bank (SNB) UBS geforceerd om Credit Suisse (CS) over te nemen. Daarbij is er een noodwet aangenomen (een verkeerde naar nu blijkt) om het voor elkaar te krijgen. Wat er verder vreemd was aan deze deal, is dat het zogenaamde AT1 kapitaal (zeg maar soort obligaties/schuld die in aandelen omgezet worden zodra er grote problemen zijn, of zoals in dit geval compleet worden weggevaagd). Normaal gezien moeten eerst alle aandeelhouders worden weggevaagd vooraleer de AT1 houders aan de beurt zijn, maar bij deze deal hebben de aandeelhouders nog iets (een fooi weliswaar) gekregen terwijl de AT1 houders hun volledige inleg (>$17 miljard) verloren.

Dat dit een vreemde gang van zaken is, bewijst het persbericht vanuit de SRB dat benadrukte dat in de EU/eurozone, eerst aandeelhouders de klappen op moeten vangen en dan pas de AT1 houders… Maar eerlijk is eerlijk, het stond in de prospectus van de Credit Suisse AT1. Of aan alle condities zijn voldaan, daar zal nog wel juridisch over gestreden worden. Dat verklaart gelijk waarom er nog gehandeld wordt in deze Credit Suisse AT1, (3 cent om 5 cent). Zoals het er nu naar uitziet, was dit een erg dure les voor sommige houders van deze instrumenten; zo verloor Pimco $340 miljoen, maar dit bedrag is het netto resultaat, want andere CS obligaties die Pimco in bezit had, gingen juist omhoog in prijs. Het werkelijke verlies sinds aankoop op puur en alleen de Credit Suisse AT1 voor Pimco ligt eerder rond de $3 miljard! Deze nare verrassing had zelfs een negatief effect op Rabo certificaten die begin van de week onder de 100% handelden!

Nu valt CS helemaal niet te vergelijken met Silicon Valley Bank (SVB), Signature en laat staan met Silvergate, maar net als in de VS moesten de centrale banken (en aanverwante instellingen) wereldwijd ingrijpen om erger te voorkomen. Zo heeft de Fed besloten dat banken die voor de peildatum gekochte Amerikaanse obligaties kunnen belenen bij de bank tegen par (ofwel, de huidige obligatie kan op $800 handelen terwijl de par (zeg maar het op de obligatie geprinte bedrag) waarde op $1000 ligt, dan kan de bank deze obligatie als onderpand geven en $1000 in cash ontvangen. Vele experts stellen dan ook dat dit eigenlijk een vorm van QE (Quantitative Easing) is! Dit terwijl de Fed officieel aan het verkrappen is door de rentes te verhogen en juist de opgekochte obligaties van de hand te doen (QT). Anderen stellen weer dat ondanks de toename in de Fed balans, je dit geen QE kunt noemen omdat het enige wat deze toename doet, is de zwakke banken op de been houden. Ofwel, er lekt niks naar de economie noch naar de financiële markten. Daarom zou het niet het effect hebben van QE… Voor beide standpunten valt wat te zeggen, maar wat wel duidelijk is, is dat centrale banken in een spagaat zitten.

Verder reppen experts in zowel de VS als Europa dat de grens van het depositogarantiestelsel moet worden verhoogd. Op dit moment, met de huidige limiet, vallen respectievelijk 66% en 42% van de deposito’s van EU en Amerikaanse banken onder de garantiestelsels. De limiet zou dus voor de meeste depositohouders betekenen dat ze niks te vrezen hebben. Althans, dat is de hoop, want wat veel mensen niet weten, is dat de garantie wordt betaald door de andere banken; leuk als er een paar bankjes omvallen, maar als er teveel/te grote banken ploffen, dan werkt dit garantiesysteem juist averechts en trekt het alle banken omver (systeemrisico verhogend). Het is als twee drenkelingen die zich vastklampen aan de derde persoon die wel kan zwemmen.. Mocht dit ooit gebeuren, dan is de hoop dat de staat (en de centrale bank) dan de garantie overnemen. Je ziet daarom nu al commentaren dat deze crisis de opmaat zal vormen tot de introductie van CBDC’s… (dat zou niet zo mooi zijn). Verder is het maar de vraag of het echt zoden aan de dijk zet; immers, mensen stallen hun geld liever in Amerikaanse staatsobligaties en vangen dan 5% in plaats van een procent op de spaarrekening. Geld zal dus blijven wegvloeien van de Amerikaanse banken..

Vraag is of de nu genomen maatregelen hun vruchten hebben afgeworpen. De aandelenmarkten lijken positief op te pakken; sinds 13 maart heeft de S&P500 een opwaartse trend(je) ingezet (…en toen kwam vrijdag…). Maar is dat nou wel gerechtvaardigd? Het idee is dat de Fed zal moeten draaien in haar beleid (pivot) waardoor rentes omlaag zullen gaan en aandelenkoersen omhoog, zo is de verwachting. Maar dit zou wel eens veel te positief ingestoken kunnen zijn.

Immers, de Fed zou rente kunnen verlagen, maar de risico-opslag is gestegen en kan zelfs door stijgen. De rentes die bedrijven uiteindelijk moeten betalen kunnen daardoor hoog blijven, ondanks Fed renteverlagingen (staatsrente is de risicovrije rente; voor kredieten aan bedrijven komt daarbovenop een opslag voor o.a. risico). Verder zijn alle banken nu extra voorzichtig geworden; de leningsvoorwaarden worden aangescherpt, wat dus betekent dat bedrijven moeilijker aan krediet kunnen komen. Dit raakt bijvoorbeeld de vastgoedsector, op zowel de herfinancieringen alsmede financiering voor geplande projecten.

En dit is dus het grote gevaar: de balansen zijn, net als in 2007-2008, boterzacht. De bezittingen staan tegen een veel te hoge waarde op de balans. Als banken deze moeten gaan aanpassen en als sommige spelers geen (her-)financiering meer kunnen krijgen, dan verandert deze liquiditeitscrisis volledig in een solvabiliteitscrisis. En dan is het hek van de dam, want een solvabiliteitscrisis leidt weer tot een grotere liquiditeitscrisis, wat weer.. en zo verder.

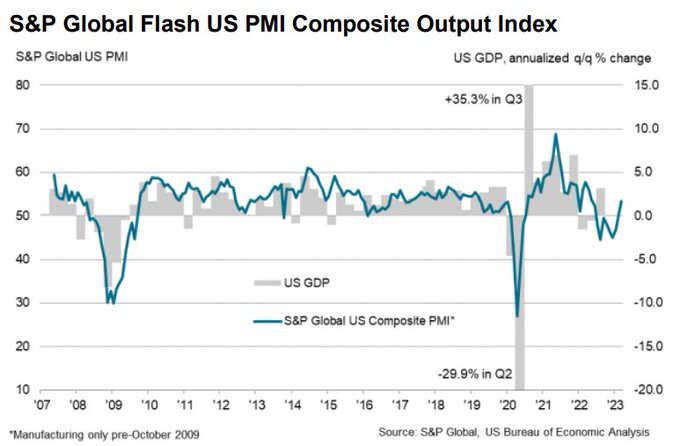

Rente verlagen lijkt de enige optie om de stabiliteit van de financiële sector te kunnen waarborgen (dus om niet nog meer banken te laten ploffen). Maar om nu de rentes te verlagen, terwijl het inflatiemonster nog niet is verslagen (VS PMI was klap in gezicht Powell), lijkt uiterst onverstandig. Het is dus een catch 22. Het lijkt er in ieder geval op dat hoe dan ook, de economie een flinke dreun gaat krijgen, wat de centrale banken ook besluiten te doen. Aandelenmarkten lijken zich alleen maar blind te staren op lagere beleidsrentes, en negeren de tikkende bommen op de balansen van bedrijven, banken, en investeerders (denk aan private equity!). De risico’s liggen duidelijk aan de onderkant.

En ja hoor, tijdens de laatste controle van dit schrijven, valt Deutsche Bank van de kast….

…en belegt Yellen een emergency meeting:

Maar wie weet is 2023 net als 2007; er gebeuren wat slechte dingen, maar beurs blijft klimmen. En is 2024 pas het jaar waar al het slechte nieuws naar buiten zal komen net zoals in 2008. Leuk voor speculanten, maar ik zou nu toch echt een stap opzij doen. En snel!

Reaguursels

Dit wil je ook lezen

Daar komt de GRIEP DES DOODS. Iedereen... kalm

BOE - daar is de killer flu

GeldBlog — BankenplofFest

Hij kan zomaar vallen!

GeldBlog — Fed doet een dubbele schijnbeweging

Consumentenvertrouwen laat een enorme daling zien, maar alle terrassen zitten vol

GeldBlog — Inflatie is nu ineens een blijvertje

Vraag is echter, wat we daarna krijgen?

GeldBlog — Financiële markten kraken

picking up pennies in front of a steamroller.

GeldBlog - Fed Crash

Peop raakt de ventilator