GeldBlog — Liquiditeitsstorm op komst

Er is al een tijdje de verhaallijn dat er enorme hoeveelheden liquiditeit aan de Amerikaanse markt onttrokken zijn door het verkrappende beleid van de Amerikaanse centrale bank (de Fed). Het mysterie is echter dat aandelen het nog prima doen en de grote correctie maar uitblijft. Hoe zit dat?

De vaste lezer van het GeldBlog weet al een beetje hoe de vork in de steel zit; de Fed mag dan wel begonnen zijn met QT en het verhogen van de rente, maar er zijn ook tegenkrachten aan het werk. Hierdoor geven de liquiditeitsplaatjes (M2 geldhoeveelheid) zoals hierboven een te negatief beeld. Nou is deze grafiek over een lange periode (sinds 2007) en lijkt de daling gering, maar sinds het hoogtepunt in april 2022, is de liquiditeit met 1,1 biljoen dollar afgenomen; geen klein bier dus. Ook het tempo waarin de afname plaatsvindt is hoog te noemen.

De Fed doet dit met name door het omgekeerde van QE (quantitative easing) te doen, namelijk QT (u raadt het al, quantitative tightning). In plaats van het opkopen van (voornamelijk) Amerikaanse staatsobligaties (waardoor de houders dus met cash komen te zitten dat ze dan weer investeren in de markt), gebeurt nu het omgekeerde. Door het verkopen van de staatsobligaties die de Fed in bezit heeft door de QE van de afgelopen jaren, onttrekt zij nu liquiditeit uit de markt (omdat de markt nu geld betaalt voor deze obligaties).

De verwachting was dan ook dat QT tot een flinke daling van de aandelenkoersen zou leiden. Immers, QE zorgde voor een enorme prijsstijging in aandelen (en andere activaklassen). De gedachte is an sich juist, maar de reverse repo moet worden meegenomen in dit verhaal (wat de grafiek hierboven overigens wel doet). Zoals dus eerder beschreven hier op het Geldblog, heeft QE er ook voor gezorgd dat een heleboel geld gestald werd bij de Fed. Grappig dus: de Fed “print geld” koopt obligaties, en de verkopers stallen het geld weer bij de Fed.

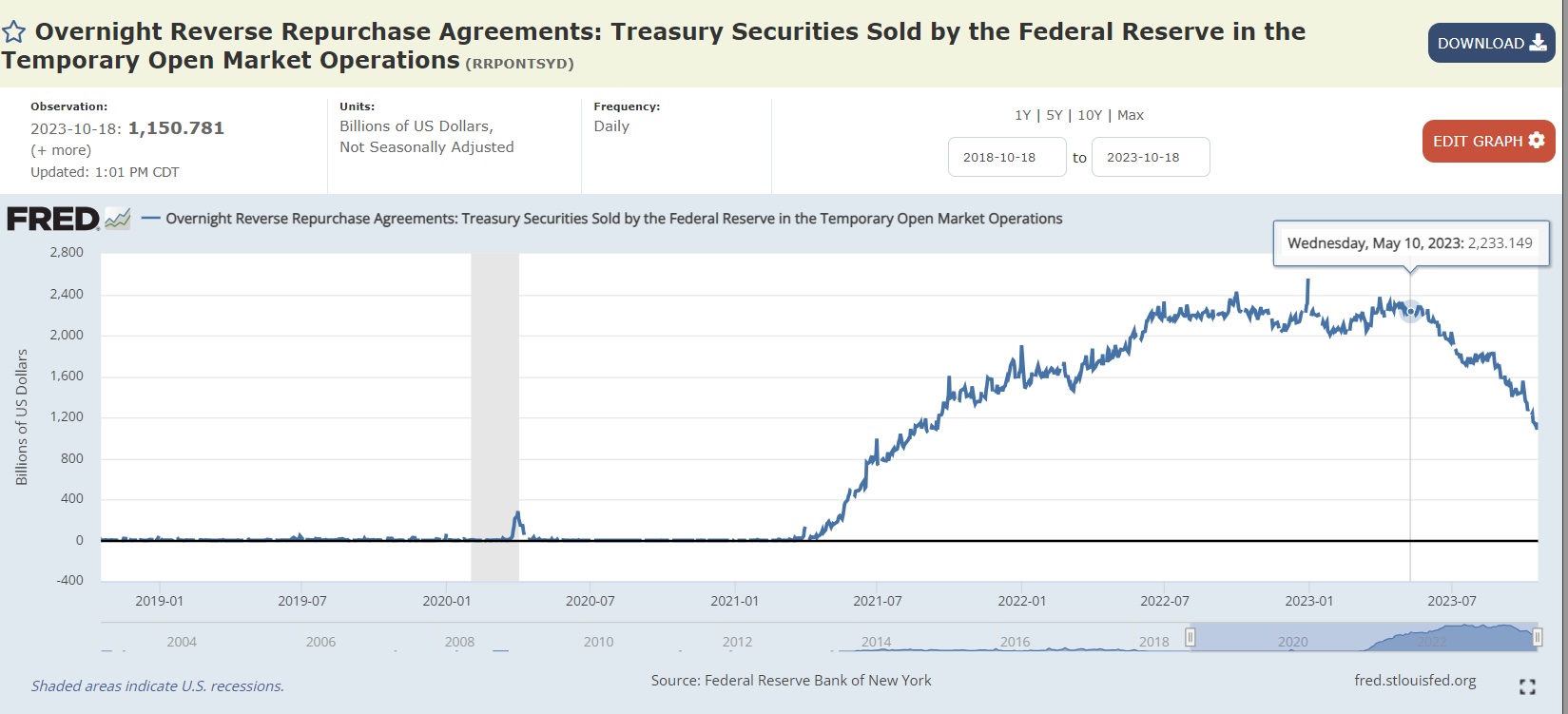

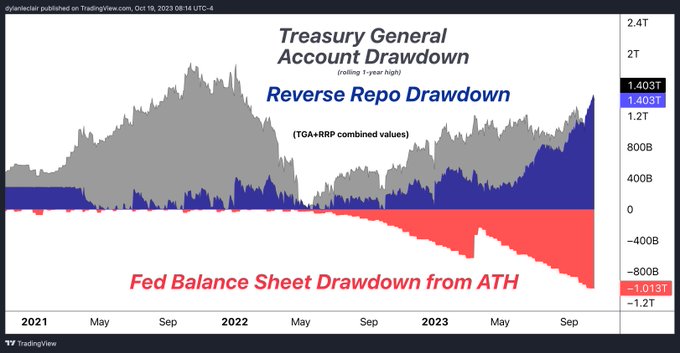

Deze RRP genaamd (overnight reverse repo facility) fungeerde als een stofzuiger voor overschotten aan liquiditeit. Dat betekent dus dat het huidige QT programma niet de volle potentie heeft bereikt, want de RRP heeft QT impact meer dan gecompenseerd. Net net, is er dus liquiditeit in de markt bijgekomen. Iets wat wellicht de verklaring is waarom aandelen in de VS er nog relatief goed bijliggen.

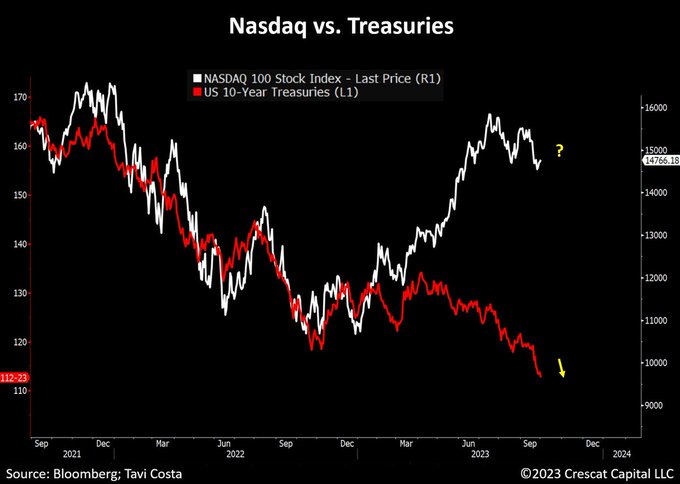

Maar, de RRP neemt nu dus flink af en er komt een moment, dat het de impact van QT niet meer zal kunnen compenseren, waardoor de volle impact van de verkrappende maatregelen van de Fed gevoeld zullen gaan worden. Dan zouden de aandelen wel eens de weg kunnen volgen van de obligaties… en dat betekent dus zwaar weer voor de aandelenbelegger.

Zolang de Fed doorgaat met QT, zal de RRP steeds leger geraken, en zullen de lange rentes nog verder oplopen, wat het waarderingsverschil tussen obligaties en aandelen nog verder zal vergroten. Dit terwijl deze hogere lange rentes al voor enorme problemen zorgen bij veel bedrijven, omdat zij zich moeten herfinancieren tegen een twee keer zo hoog rentepercentage (en dan ga ik er nog vanuit dat de herfinanciering überhaupt nog wordt aangeboden). Hierdoor zal het economisch klimaat flink en snel verslechteren, waardoor de huidige aandelenwaarderingen er nog krankzinniger uit komen te zien.

Wellicht dat de grote bedrijven de dans deels kunnen ontspringen omdat hun herfinancieringsschema’s er goed uit zien (moeten pas over enkele jaren herfinancieren). Maar geheel buiten schot zullen ze niet blijven; zij maken immers deel uit van de economie en zullen indirect geraakt worden door zwakkere zakelijke spelers en een terugtrekkende consument. Guur weer op komst dus en de barometer die de belegger kan gebruiken is de RRP (zie hieronder - opklikken voor groot).

Reaguursels

Dit wil je ook lezen

GeldBlog - My 2 cents

Daar is ie dan, mijn laatste column voor Geenstijl. De oude eik (sommigen zouden zeggen treurwilg) maakt ruimte voor nieuwe groei bij het roze blog.

GeldBlog - De Oostenrijkse School

Na zoveel misère, zijn zelfs veel arme mensen zich nu bewust dat het anders moet.

GeldBlog - Amerika op de pijnbank

Het nieuws sinds 2020 laat zien dat het aantal conflicten alsmaar toeneemt. En sinds 7 oktober, lijkt een nieuwe versnelling te hebben plaatsgevonden. Wie zit hier achter en waarom?

Argentinië en de Libertarische droom, deel 3

Vorige week in deel 2 (en zie ook deel 1), werd vastgesteld dat Milei weliswaar president is, maar in de verste verte niet een meerderheid heeft in de senaat noch in de Kamer van Afgevaardigden. Hij zal dus per decreet moeten regeren en de voorstellen die hij heeft gedaan hebben die route ook gevolgd. Maar kan dit juridisch?