GeldBlog — Japans vuurwerk

Hopelijk heeft u een mooie jaarwisseling gehad en heeft u al uw vingers nog. Gevaarlijk vuurwerk, de kranten stonden vol met dit onderwerp afgelopen december. Echter, het echt gevaarlijke vuurwerk kwam niet uit Duitsland, Polen of China, maar uit Japan. De centrale bank van Japan (BoJ) heeft namelijk een bommetje gegooid in een illiquide markt (door vakantieperiode). De effecten waren wereldwijd waarneembaar, maar toch is er een grote kans dat de echte verrassing nog moet komen.

Er is al eerder over de Japanse situatie geschreven op dit blog en nu blijkt dus dat de BoJ een draai heeft gemaakt. In het vorige blog over deze Japanse toestand, werd uitgelegd hoe de BoJ de rente op Japanse staatsobligaties (staatsschuldpapier, schulden die de Japanse staat heeft uitstaan) met een 10 jarige looptijd (10 jaars staatsobligaties dus) niet te ver mochten afwijken van de 0%; het zogenaamde yield curve control (YCC).

De bandbreedte was 25 basispunten (0,25%); ofwel, als de 10 jaars rente boven de 0,25% zou komen, dan kocht de BoJ ongelimiteerde hoeveelheden van deze staatsobligaties op waardoor de rente weer op of onder de 0,25% terecht kwam (lees hier nogmaals hoe dat in zijn werk gaat). Dat was in april van 2022 en de toen nieuw aangekondigde acties van de BoJ hebben hun werk net aan kunnen doen. Inmiddels bezit de BoJ 50% van alle Japanse staatsobligaties.

Maar toen kwam december 2022 en de druk op de rente was weer eens hoog, en dan niet alleen op de 10 jaars; over de gehele rentecurve (dus combinatie van verschillende looptijden) waren spanningen waarneembaar. De Japanse yen was de uitlaatklep, maar een uitlaatklep kan alleen tijdelijk de druk wegnemen en doet praktisch niks aan de oorzaak: doordat andere centrale banken (met name de Fed en de ECB) de rente verhoogden, werd het verschil tussen de Japanse rentes en die van andere landen steeds groter. Dit creëerde dus de opwaartse druk op, o.a., de Japanse 10 jaars rente. Met andere woorden, de BoJ moest de bandbreedte vergroten om zo de Japanse 10 jaars beter in de pas te laten lopen met die van de andere landen. En dit gebeurde, toch nog onverwacht, op 20 december.

\

Het nieuws sloeg in als een bom; de yen sprong omhoog, net als de 10 jaars rente op Japans staatspapier die zowat direct tegen de nieuwe limiet van 0,50% stond. Verder schoten de Japanse bankaandelen de lucht in omdat ze nu meer rente-inkomsten zouden kunnen genereren.

De pers omschreef dit als een draai van de BoJ; de Japanse centrale bank was “hawkish” geworden, net als alle andere grote centrale banken (op de Chinese na dan). Maar is dit wel een juiste gevolgtrekking? De BoJ heeft namelijk ook gezegd dat het nog meer Japanse staatsobligaties zal opkopen om de “transitie” soepel te laten verlopen (vandaar dat de rente niet gelijk op 0,5% stond en daar is blijven staan). De BoJ vergroot dus haar QE (Quantitative Easing) wat dus het omgekeerde is van verkrappen zoals de Fed nu doet; dat is dus niet hawkish te noemen. Het lijkt er dus meer op dat er netto netto niks is veranderd wat betreft hawkishness en dat dit dus niks te maken had met de toenemende inflatie in Japan, maar met de stabiliteit van de financiële markt (iets waar de Bank of England over mee kan spreken).

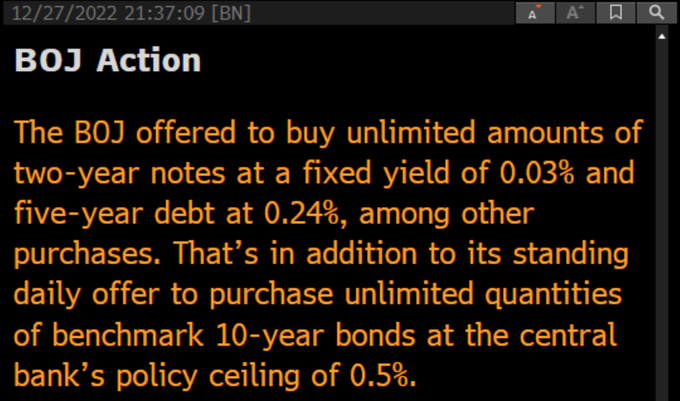

En er is nog wat waar de meeste marktparticipanten overheen hebben gelezen: de BoJ gaat niet alleen ONGELIMITEERD 10 jaars Japans staatspapier kopen op een max van 0,50%, maar zal dat ook gaan doen voor andere looptijden (alles tussen de 1 en 5 jaars). Dit ongelimiteerde element (FRO; fixed rate ops) is nieuw voor deze looptijden en is echt wel groot nieuws te noemen.

De conclusie die getrokken kan worden is dat de BoJ helemaal niet aan het verkrappen is. Verder breidt het haar yield curve control (YCC) verder uit naar andere looptijden. De druk op de 10 jaars Japanse rente is er nu even vanaf, maar als de trend doorzet, dan zal de BoJ steeds meer looptijden ongelimiteerd moeten opkopen, terwijl het al 50% van alle staatsobligaties in bezit heeft. Zolang met name de Fed en de ECB de rente blijven verhogen, zal de druk op de Japanse rente en de yen toenemen; de BoJ zal dan meer en meer Japanse staatsobligaties opkopen totdat er niks meer op te kopen valt... Dan is het spel uit. En nu al moest de BoJ met onaangekondigde opkoopacties komen; een veeg teken.

Het lijkt dan ook verdomd veel op een game of chicken waar de BoJ frontaal afrijdt op de Fed & ECB. De vraag is alleen of de laatstgenoemden weten dat de BoJ niet van het gaspedaal af kán en dat een crash alleen door hen voorkomen kan worden.

Mochten zij dit weten en er op handelen (dus Fed & ECB geven de BoJ de ruimte door zelf een monetaire draai te maken), dan is er een goede kans op een korte termijn (pivot-) feestje op de beurs. Echter, de realist ziet wat QE en YCC zijn: onomkeerbaar. Er is gewoon geen weg terug voor Japan, althans, niet zonder grote pijn in zowel de economie alsmede op financiële markten. Dus ook al wordt een crash in 2023 afgewend, het zal eerder uitstel blijken dan afstel.

De pessimist ziet dat de Fed en de ECB juist langer zullen doorgaan met renteverhogingen, wat dus voor een Japanse vuurwerkramp kan leiden met wereldwijde repercussies. De optimist neemt nog een oliebol en zingt Hazes Junior na “leef alsof het je laatste dag is, leef…”, en de realist hoopt op het beste, maar bereidt zich voor op het ergste. Goud, iemand?

Reaguursels

Dit wil je ook lezen

GeldBlog - My 2 cents

Daar is ie dan, mijn laatste column voor Geenstijl. De oude eik (sommigen zouden zeggen treurwilg) maakt ruimte voor nieuwe groei bij het roze blog.

GeldBlog - De Oostenrijkse School

Na zoveel misère, zijn zelfs veel arme mensen zich nu bewust dat het anders moet.

LIVE. De vroege ochtendmis van de autosportkerk

Laten we samen beleven

LIVE. Ontbijten met de F1-kwali in Japan

Vol gas wakker worden