GeldBlog — Is de aandelenmarkt wel wakker?

Nok Nok Nok. Is daar iemand?

De afgelopen week hebben centrale banken de financiële markten wederom in beweging gebracht, zo ook de aandelenmarkt. In de meeste gevallen gaat de discussie over wanneer de centrale bank in kwestie een draai (pivot) zal gaan maken; van verkrappen naar (wederom) verruimend monetair beleid. De aandelenmarkt hoopt op die draai, want dan gaat de geldkraan weer vol open en kunnen de koersen weer inflateren (een grotere hoeveelheid geld dat hetzelfde aantal aandelen najaagt leidt tot hogere koersen).

Maar het kan goed zijn dat de markt niet goed heeft opgelet. Als naar de Fed gekeken wordt, dan is de laatste rentestap (zoals verwacht overigens) omlaag geschroefd naar 50 basispunten (half procent), terwijl de stappen voorheen 75 basispunten groot waren, maar of dit gezien moet worden als het begin van het einde aan monetaire verkrapping, valt te betwijfelen.

Zo laat het fameuze dotplot van de Fed zien, dat er nu langer zal worden doorgegaan met renteverhogingen en dat de rentepiek eerder hoger dan lager zal gaan liggen dan vorige week nog werd verwacht. De aandelenmarkt lijkt zich iets te vroeg rijk te rekenen want zij verwacht juist een relatief snellere afbuiging (al renteverlagingen in 2023). Of de markt neemt de woorden van de Fed met een korrel zout, of ze slaapwandelt naar een (grote?) correctie.

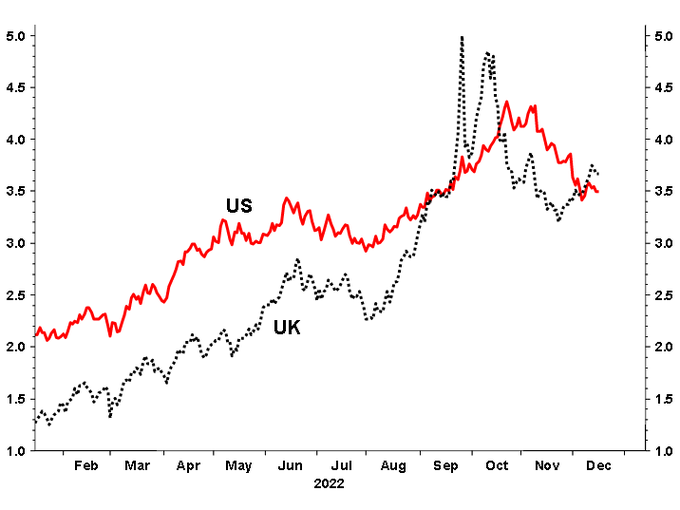

Dat eerste gebeurt niet al te vaak; het adagium is immers “don’t fight the Fed”, maar één van de opties is dus dat de aandelenmarkt de woorden van de Fed niet gelooft (Fed bluft) of (en een stuk ernstiger) dat de Fed door de wal gekeerd zal worden. Dat laatste is geen gekke gedachte, zie immers de LDI problemen in het VK die de Engelse centrale bank noopten tot een 180 graden draai in monetair beleid (overigens werd de schuld by Lizz Truss gelegd, maar de situatie is wederom aan het verslechteren onder Sunak).

Dat zou een mogelijke verklaring zijn voor het feit dat de Fed en ECB kleinere rentestappen in het vooruitzicht hebben gesteld; het geeft de financiële markten de ruimte om zich aan te passen en laat toezichthouders toe om de nodige ingrepen voor te bereiden. Men kan zich echter afvragen of renteverlagingen door dit soort problemen als positief beschouwd kunnen worden voor de aandelenmarkt. Immers, renteverlagingen is niet een standaard recept voor hogere aandelenkoersen; de reden voor de verruiming lijkt mij relevant in dezen. De situatie nu lijkt te zijn dat het financiële systeem al gaat wankelen bij rentestanden van 3% tot 5% en als dat de reden voor monetaire verruiming is, dan lijkt mij dat eerder een veeg teken dan een koopsignaal voor aandelen.

De kleinere rentestappen kunnen ook een indicatie zijn dat de economie een stuk sneller afkoelt dan eerder werd gedacht door de Fed en ECB. Kijkende naar de winst per aandeel verwachting in de VS, is er niet bepaald veel ingeprijsd door de markt. Toegegeven, door inflatie lopen de winsten per aandeel ook wat omhoog en de verwachting is dat de winst per aandeel vlak zullen blijven (wat gecorrigeerd voor inflatie dus eigenlijk een daling is; er wordt minder verkocht tegen hogere prijzen zeg maar). Echter, als er een recessie aankomt, dan gaat zowel de nominale winst per aandeel alsmede de multiple omlaag. Dus als er nu 15 keer de winst per aandeel wordt betaald van USD 2, dan is de aandelenprijs dus USD 30, maar met een recessie zou de gemiddelde winst per aandeel naar USD 1,50 kunnen gaan en de multiple naar 12, wat een koers van USD 18 zou moeten opleveren. Dat is 40% neerwaarts koersrisico; een double whammy noemen ze dat in het vak.

Nu is een koers/winst (KW) een slechte methode om te gebruiken, maar de logica dat winstgevendheid en de waarde die daaraan gehecht wordt, bepalend zijn voor de aandelenkoers, die klopt wel. De bovenstaande grafiek laat voor de VS in ieder geval duidelijk zien dat de markt nauwelijks slecht nieuws heeft ingeprijsd, wat de kans op een scherpe koerscorrectie dus vergroot.

Europa laat een wat ander beeld zien. Terwijl in Amerika de verwachte winst per aandeel afvlakt, lijken de analisten in Europa een stijging te verwachten! Een deel van de verklaring zal wederom de inflatie zijn, maar dan nog lijkt dit wel erg positief ingestoken. De aandelenmarkt lijkt dit ook deels in te zien want de multiple die ze op deze winstverwachting bereid zijn te betalen is flink omlaag gekomen; nu is die 10,6 ten opzichte van en gemiddelde van 14,1. Dus de markt lijkt hier wat realistischer dan de aandelenanalisten van de grootbanken.

Nu kent Europa dan ook een veel slechter vooruitzicht door de afhankelijkheid van energie importen en het is dan ook de vraag of, naast de aandelenanalisten, ook de markt nog te positief is gestemd. Mits Groningen opengaat en/of het Russisch gas en olie weer naar de EU zal vloeien in 2023, lijkt 2023 een zeer moeilijk jaar te gaan worden.

Vanuit een centrale bank perspectief, zit de ECB in een lastiger parket dan de Fed. In Europa hebben aanbodfactoren een grotere invloed op de inflatie dan in de VS (meer energie importen dan VS). Sommigen experts waarschuwen dan ook dat de recessie in Europa dus dieper zal moeten zijn dan in de VS om aanbod en vraag weer in balans te brengen; de ECB zal dus langer hard moeten ingrijpen.

Gelukkig hebben we de politiek nog die in plaats van minder uit te geven, juist meer gaat uitgeven. Niet verstandig, maar het is mogelijk zolang de extra uitgaven worden gedekt door bezuinigingen elders en/of hogere belastingen. Dit moet omdat anders de overheid juist voor meer vraag in de economie zorgt en daardoor dus zal bijdragen aan een verdere onbalans tussen vraag en aanbod en dus aan hogere inflatie. Nu mag u drie keer raden wat de politiek heeft besloten…

Hierdoor zou de ECB wel eens genoodzaakt worden om dus nóg langer door te gaan met verkrappen als tegenwicht en dus een nog diepere recessie te veroorzaken. Ik betwijfel of de aandelenmarkt dit scenario ook maar enigszins heeft ingeprijsd..

Reaguursels

Dit wil je ook lezen

GeldBlog - De Oostenrijkse School

Na zoveel misère, zijn zelfs veel arme mensen zich nu bewust dat het anders moet.

Oei! 'Prijsdaling Rolexen door Rolexrovers'

Foto: een persoon in het bezit van een gouden Rolex

GEFELICIFLAPSTAART AEX!

Hoogste hoogtepunt ooit!

GeldBlog - Amerika op de pijnbank

Het nieuws sinds 2020 laat zien dat het aantal conflicten alsmaar toeneemt. En sinds 7 oktober, lijkt een nieuwe versnelling te hebben plaatsgevonden. Wie zit hier achter en waarom?